Taxe bureaux

Taxe bureaux : définition juridique

Taxe annuelle spécifique de l’immobilier professionnel applicable en Île-de-France et dans certains départements de la région Provence-Alpes-Côte d’Azur. La taxe sur les bureaux, les locaux commerciaux et les locaux de stockage, ou simplement « taxe bureaux », est imposée sur les locaux à usage professionnel (bureaux et espaces commerciaux), les locaux de stockage et les surfaces de stationnement qui leur sont annexées. Elle s’applique aux personnes privées ou publiques, propriétaires ou titulaires d’un droit réel sur les locaux au 1er janvier de l’année.

Cadre général et juridique de la taxe bureaux

La taxe bureaux est régie par l’article 231 ter du Code général des impôts (CGI) en ce qui concerne les départements d’Île-de-France : Paris, Essonne, Hauts-de-Seine, Seine-et-Marne, Seine-Saint-Denis, Val-de-Marne, Val-d’Oise et Yvelines. Le texte encadre les modalités d’application de la taxe ainsi que son assiette de calcul. Depuis le 1er janvier 2023, elle s’applique également en région PACA dans les départements des Bouches-du-Rhône, du Var et des Alpes-Maritimes.

La détention au 1er janvier d’un local affecté à un usage taxable entre dans le champ d’application de la taxe bureaux. En sont redevables les propriétaires en pleine propriété ou en indivision, ainsi que les titulaires d’un droit réel comme un usufruit ou une autorisation d’occupation temporaire du domaine public.

Cet impôt local direct vise à financer des politiques publiques liées à l’aménagement du territoire régional dans les secteurs géographiques marqués par des déséquilibres importants entre zones d’emploi et d’habitat.

Locaux concernés par la taxe bureaux

La taxe sur les bureaux est due :

- Pour les locaux à usage de bureaux (et leurs dépendances immédiates et indispensables) destinés à l’exercice d’une activité professionnelle de quelque nature que ce soit, par des personnes physiques ou morales privées, ou par un organisme public ou professionnel.

- Pour les locaux professionnels destinés à l’exercice d’activités libérales ou utilisés par des associations ou des organismes privés poursuivant ou non un but lucratif.

- Pour les locaux commerciaux ainsi que leurs réserves attenantes couvertes ou non et les emplacements attenants affectés en permanence aux activités concernées.

- Pour les locaux de stockage des produits, marchandises ou biens (sans être intégrés topographiquement à un établissement de production).

- Pour les surfaces destinées au stationnement des véhicules faisant l’objet d’une exploitation commerciale ou annexées aux locaux mentionnés ci-dessous (sans être intégrés topographiquement à un établissement de production).

Déclaration et paiement de la taxe

L'administration fiscale envoie au redevable un formulaire papier pré-identifié qu'il doit compléter ou rectifier au besoin (ajout de locaux, suppression des locaux non éligibles, etc.). Si le redevable ne reçoit pas de formulaire, il doit utiliser le formulaire n° 6705-B.

La taxe s’applique, que les locaux soient occupés ou vacants. Elle est due pour l’année entière, même en cas de changement de propriétaire ou d’affectation, et doit être déclarée, puis réglée, avant le 1er mars de chaque année.

Parmi les cas d’exonération figurent notamment :

- Les bureaux et les locaux professionnels dont la surface est inférieure à 100 m2.

- Les locaux commerciaux de moins de 2 500 m2.

- Les aires de stationnement et les parkings commerciaux de moins de 500 m2.

- Les locaux utilisés par les fondations et les associations reconnues d’utilité publique.

- Les locaux hébergeant des serveurs informatiques.

- Etc.

Calcul de la taxe bureaux

Le calcul de la taxe bureaux repose sur la superficie taxable du local imposable, multipliée par un tarif unitaire actualisé au 1er janvier de chaque année selon la nature et la localisation géographique du bien. L’actualisation est faite en fonction du dernier Indice Coût de la Construction (ICC) publié par l’INSEE. Le tarif varie selon le département et peut faire l’objet d’une exonération ou d’une réduction particulière.

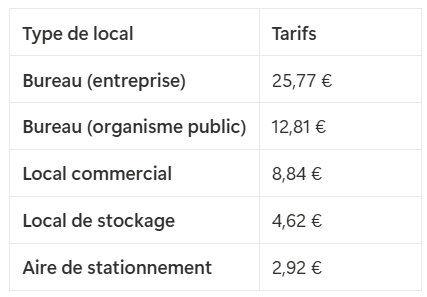

Au sein de chaque département, la taxe relève de la circonscription 1 ou 2 selon la commune (ou selon l’arrondissement pour Paris). Exemple de tarification pour le 1er arrondissement parisien :

(Source : entreprendre.service-public.fr)

Si les biens imposables sont situés dans le ressort géographique d’un département d’Île-de-France et d’un département limitrophe ne relevant pas de la région parisienne, la taxe est due exclusivement pour la fraction des surfaces situées en Île-de-France.

Si les biens imposables sont compris en partie dans des zones qui relèvent de tarifs distincts au sein de la région concernée, ces tarifs s’appliquent à proportion de la superficie comprise dans chaque zone.

Une taxe additionnelle sur les surfaces de stationnement s’applique aux surfaces couvertes ou non destinées au stationnement des véhicules et faisant l’objet d’une exploitation commerciale ou annexées aux locaux imposables, lorsque ces surfaces sont d’une superficie égale ou supérieure à 500 m2. Cette taxe additionnelle est déclarée séparément de la taxe bureaux et doit être payée avant le 1er mars.

La taxe bureaux pour les professionnels

La taxe bureaux constitue un élément important de la gestion financière des professionnels dans le cadre de leurs opérations immobilières. Les promoteurs, gestionnaires, propriétaires et bailleurs en sont redevables en qualité de propriétaires ou détenteurs de droits réels.

Dans le cadre de la location commerciale ou professionnelle, la question du transfert de cette taxe bureaux au locataire suppose l’intégration, dans le contrat de bail, d’une clause dédiée. En son absence, le propriétaire reste entièrement redevable de l’impôt. Le cas échéant, son montant a une incidence directe sur la fixation des loyers ou sur le montant des charges récupérables.